- Форекс »

- Аналитика »

- Новости рынка форекс »

- Отчет ADP, как ожидается, покажет, что занятость в частном секторе США выросла на 120 000 в сентябре

Отчет ADP, как ожидается, покажет, что занятость в частном секторе США выросла на 120 000 в сентябре

- Ожидается, что отчет ADP по изменению занятости покажет умеренное улучшение числа рабочих мест, созданных в частном секторе в сентябре.

- В пятницу в США будет опубликован отчет по количеству рабочих мест в несельскохозяйственном секторе.

- Доллар США консолидируется на фоне потерь после ФРС и рискует подвергнуться дальнейшему снижению.

В среду исследовательский институт Automatic Data Processing (ADP) опубликует свой ежемесячный релиз по созданию рабочих мест в частном секторе за сентябрь. Ожидается, что так называемый отчет ADP о занятости покажет, что в сентябре в США появилось 120 000 новых рабочих мест после создания 99 000 рабочих мест в августе.

Эти данные обычно публикуются за два дня до официального отчета по количеству рабочих мест в несельскохозяйственном секторе (NFP) за тот же месяц и обычно рассматриваются как опережающий индикатор отчета Бюро трудовой статистики (BLS) по рабочим местам, несмотря на сомнительную корреляцию между этими двумя показателями.

Отчет о занятости ADP: занятость и Федеральная резервная система США

Данные по занятости в США уже более года находятся в центре внимания из-за их влияния на последние решения Федеральной резервной системы (ФРС) по монетарной политике. Двойной мандат ФРС - обеспечение максимальной занятости и ценовой стабильности - оказался под угрозой после пандемии, и центральный банк решил ужесточить монетарную политику, чтобы вернуть баланс.

Главной проблемой стала инфляция, поскольку в 2022 году цены резко выросли. ФРС взвинтила ставки до рекордно высокого уровня и удерживала их на этом уровне на фоне риска того, что напряженный рынок труда еще больше усилит ценовое давление. Тем не менее, за последние несколько месяцев показатели пришли в равновесие, и ФРС наконец решила снизить процентные ставки. Американские политики снизили базовую ставку на 50 базисных пунктов (б.п.) во время заседания в сентябре, ожидая, что в ближайшее время будут проведены дополнительные сокращения.

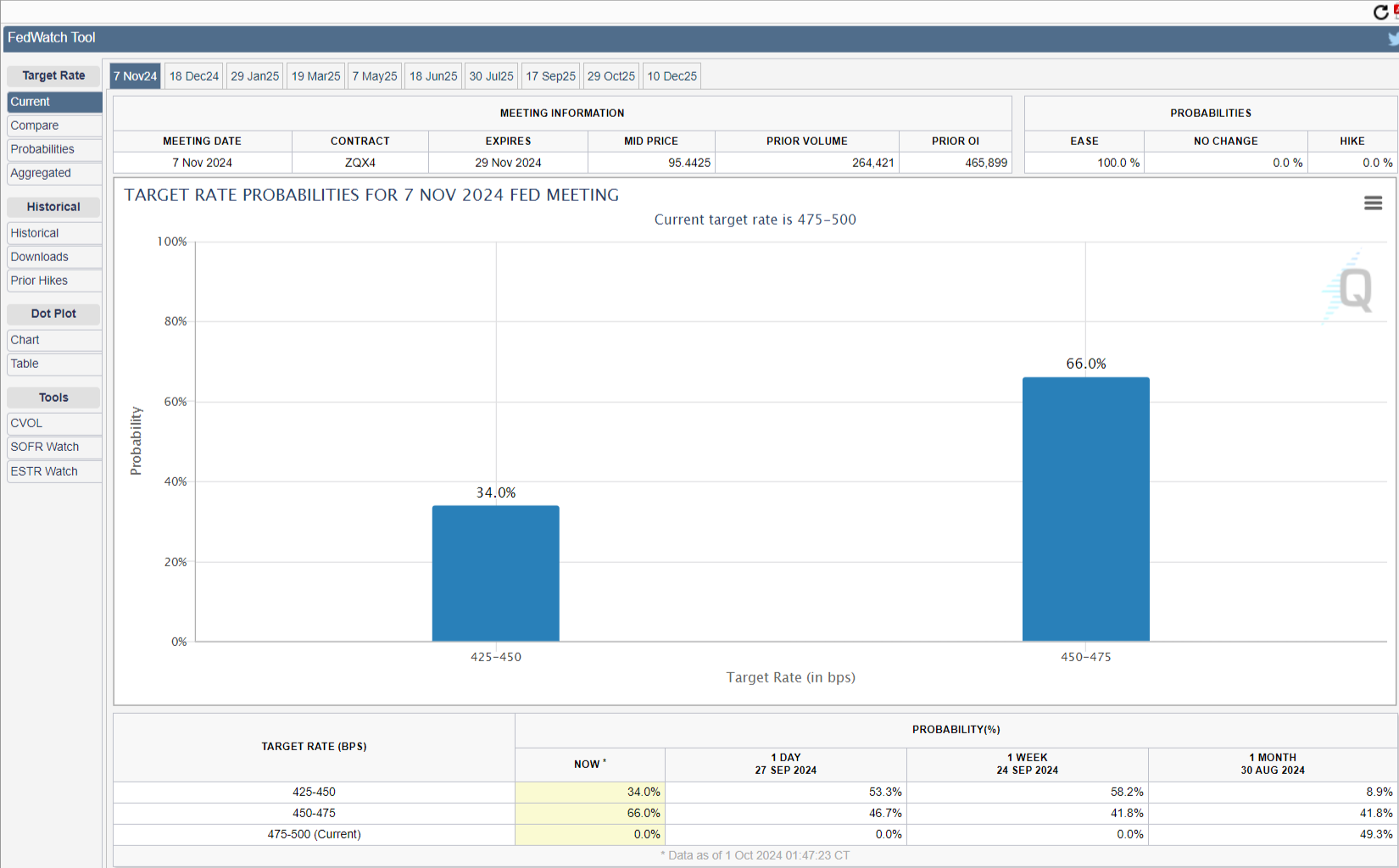

При этом участники рынка задаются вопросом, будет ли центральный банк на своем заседании в ноябре снижать ставку на 25 б.п. по своему усмотрению или же снова перейдет к снижению на 50 б.п. По данным CME FedWatch Tool, в преддверии выхода данных вероятность того, что ставка будет снижена на 25 б.п., составляет 66%.

Тем временем чиновники ФРС сместили акцент с инфляции на занятость. Поскольку ценовое давление ослабевает, поддержание "здорового" рынка труда теперь является их главной целью.

Учитывая это, более сильный, чем ожидалось, отчет ADP, скорее всего, снизит шансы на еще одно агрессивное снижение процентной ставки в ноябре, что окажет краткосрочную поддержку доллару США. Напротив, разочаровывающие данные могут заставить спекулянтов увеличить ставки на очередное снижение процентной ставки на 50 б.п., что приведет к ослаблению доллара США. Наконец, стоит помнить, что отчет может оказать кратковременное влияние, так как участники рынка, скорее всего, будут ждать выхода NFP, запланированного на пятницу.

Когда выйдет отчет ADP и как он может повлиять на индекс доллара?

В среду ADP опубликует отчет об изменении занятости в США, который, как ожидается, покажет, что частный сектор добавил 120 000 новых рабочих мест в сентябре.

В преддверии релиза индекс доллара США (DXY) консолидируется ниже отметки 101,00 после того, как в конце сентября он достиг нового минимума 2024 года на уровне 100,16.

С технической точки зрения, Валерия Беднарик, главный аналитик FXStreet, говорит: "DXY остается под давлением с момента объявления ФРС о кредитно-денежной политике в середине сентября, и технические показатели на дневном графике указывают на то, что его бычий потенциал остается ограниченным. Медвежья 20-я простая скользящая средняя (МА) оказывает краткосрочное сопротивление в районе вышеупомянутого порога, а медвежья 100 SMA набирает нисходящий импульс намного выше более короткой МА и после пересечения плоской 200 SMA сверху вниз."

Беднарик добавляет: "Технические индикаторы, тем временем, остаются в пределах отрицательных уровней, не имея направленного импульса. В целом, риск смещен в сторону снижения. Сопротивление выше 101,00 находится на уровне 101,47, за которым следует дневной минимум 102,17, зафиксированный 5 августа. Поддержка, с другой стороны, находится на уровне 100,41 и годовом минимуме 100,16. Пробой ниже последнего может предвосхитить более резкое снижение к уровню 99,00".

Есть вопросы по трейдингу? Ответы уже готовы!

![]() Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!

Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!